新NISAってどう使うべきなの?

という疑問や質問をよく目にします。

5年で最速1800万円投資した方が絶対にいい!

満額投資はやめとけ!

色々な意見があって正直戸惑いますよね。

どれも一理ありますし、理屈と感情のどちらも考慮すると、人によって正解が違います。

「それを言ったら元も子もないだろ。。」という感じなので、今回は1例として僕が考えている新NISA戦略を公開しようと思います。

プロフィール

年齢:26歳

職業:ITエンジニア

実績:20代で1000万円貯金

年収:約400万

投資歴:5年

趣味:節約・投資

僕の1か月の支出の内訳を公開していますので、どのように投資資金を作っているかは下記の記事を参考にしていただければと思います。

- 資産拡大に向けて新NISAをフル活用方法

- 新NISAのよくある勘違い

- 新NISAを活用する上での心構え

結論

いきなりですが、先に僕の新NISA戦略の結論をお話しします。

その名も、年初一括投資法です。

内訳は以下です。

360万円 × 5年コース

積立投資 1,198,800円 + 100円 × 12ヵ月 + 成長投資枠 2,398,800円 × 1回 + 100円 × 12ヵ月

積立投資枠 + 成長投資枠で同じ分配金なしの投資信託

(eMAXIS Slim S&P500) を買う

年間360万円以上の投資資金の不足分は現在運用している特定口座から売却して補填する。

毎月の給料から10万円分をクレジットカード支払い及び楽天キャッシュ支払いで特定口座にて積み立てる。

翌年1月に毎月10万円の積立(120万円分)を売却。1月の一括投資の原資とする。

楽天証券の積立予約設定方法

新NISAのおさらい

新NISAについては、みなさんよく説明を読んでいると思うので不要だと思いますが、簡単におさらいしておきましょう。

新NISAとは、2024年から始まる予定の新しい非課税投資制度です。

現行のNISAと比べると、子犬が成犬になったくらいの違いがあります。(。´・ω・)ん?

詳細は金融庁が出している下記の表の通りになります。

新NISAの主な変更点

- 非課税保有期間が無期限になる。

- 積立投資枠と成長投資枠の併用が可能

- 年間投資枠が拡大 (合計360万円)

- NISA:120万円→240万円

- 積立NISA:40万円→120万円

- 非課税保有限度額が設定された

積立投資枠は、変更前の積立NISAと同様に金融庁が選定した投資信託しか買えません。

一方で、成長投資枠は一般NISAの後継枠ということで、個別株、ETF、投資信託などいろいろなものが買えます。もちろん、積み立て投資枠と同じ投資信託を買うこともできます。

新NISAでは生涯非課税限度額として1800万円が設定されます。(一生のうちにNISAで投資できるのは1800万円までだよってことです)

この分までであれば、売却した分の非課税枠を復活させることができるというのも、新NISAの大きなポイントです。

新NISAの基本投資戦略

理想は360万円の枠を5年で1800万円分、最速で埋めることです。

なぜそれがいいかというと、非課税枠が最短で埋められて、投資期間を最も長く運用できるからです。

投資において運用期間というのは、とても大事な要素です。実際、有名な資産運用会社のバンガード社も、一括投資の方が積立投資より有利だった期間が長かったと言っています。

それでも不安で怖いよという人には

年間360万円も投資できないし、下落したら怖い。どうすればいいの?

僕みたいな普通のサラリーマンでは年間360万円も投資ができないし、仮にお金があったとしても全額投資するのは怖い。という人は多いのではないでしょうか。

5年で1800万円積み立てた後に、暴落があってさがったらどうするの?と思う人もいるでしょう。

そういうことを思ってしまう人は、最大限に活用することを意識するのではなく、自分のリスク許容度(できる範囲で投資可能額)に合った投資をすればいいと思います。

5年後の暴落が来ても、10年後か15年後にちょうど来るかもしれないです。そんなことを不安がっていても仕方がないのでやると決めたら継続していくことが株式投資としては吉です。

短期間でまとまった金額に投資するのが怖いと感じるということは、リスク許容度が超えているという裏返しでもあります。毎日寝るときに気にならないくらいの金額であることがリスク許容度内といえるので、そうなれるように金額を減らすなりしてみましょう。

念のため、投資に向いていない人の特徴を下記に示します。

- 暴落に慣れていない

- 毎日株価が気になって寝付けない

- 余剰資金ではなく、直近で必要な資金も使用してしまう

新NISAおすすめ投資銘柄

投資コストの低い銘柄を選べ

投資期間が長期投資を前提とした新NISAでは、一番最初に考えないといけないのは「投資コスト」です。コストとは、投資信託や株式を売買したり保有する上で発生する手数料のことです。

投資銘柄が信用できるかどうか

長期間の運用をしていくため、昔から存在する商品で良いパフォーマンスを出せている銘柄は信頼できます。必ずしも過去と同様の動きになるとは言えないですが、それに近い動きになることは想定できます。

例えば、過去10年間の年率平均が10%であれば、今後も近しい数字になるのではと予想できます。

しかし、まだ世に出回ったばかりの商品や指数だと、信用がありません。

ですので、おすすめしたい銘柄の条件は、「過去から現在まで良いパフォーマンスを出せている銘柄」になります。

全米株式(S&P500、VTI)を選ぶべし

eMAXIS Slimシリーズという銘柄はとても有名な商品です。

特徴としては「業界最低水準の低コストを追求」しているため、常に業界最低水準の運用コストを将来にわたってめざし続けています。

その中で僕も購入している商品が「eMAXIS Slim 米国株式(S&P500)」です。過去5年間の平均利回りは「16.56%」となっていて申し分ないですね。

そのほかに、楽天・全米株式インデックス・ファンド(愛称:楽天VTI)という商品もおすすめで、eMAXIS Slim 米国株式(S&P500)よりも投資先の銘柄数が分散されており、投資対象がすべて米国となっています。過去のパフォーマンスを見ても過去5年の平均利回りは「15.57%」となっていてこちらも申し分ないです。

投資信託を選べ

なぜ投資信託なのか

新NISAのおさらいの図でも記載がありましたが、新NISAにはつみたて投資枠と成長投資枠があります。つみたて投資枠では投資信託のみしか投資できませんが、成長投資枠では個別株やETFに投資ができる仕組みです。

そこで、新NISAの機能を最大限活用としようと思うと投資信託の方が断然、相性がいいんです。

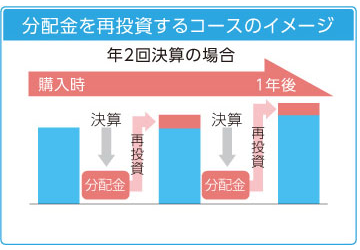

分配金再投資の仕組みが効率的

投資信託では分配金をファンド内で自動再投資してくれるサービスがあるため、NISA枠を使わずに投資することができます。

買い付けが楽すぎる

買い付けが楽とはどういうことかというと、毎月指定した日に購入することができる仕組みになっています。そこに加えて投資信託では100円単位で買えるので、積み立て投資をするときに無駄がなくなるということになります。

新NISA投資戦略まとめ

今回の記事の内容をまとめると以下になります。

- 投資枠は5年で満額埋めてしまうのが最も効率が良い

- リスク許容度内で積立投資をする

- 投資コストが低く過去のパフォーマンスが良い全米株式を選ぶ

- 投資信託は新NISAとの相性が良い

投資について僕がいつも言っている大事なことは「入金力と継続期間が大事」ということです。新NISAを始めたら自分の投資可能な範囲を入金し、それを続けていきましょう。

必ずではないですが、高確率で資産が増えるでしょう。新NISAを賢く活用してみんなで小金持ちになれればと思い、この記事を作成しました。

最後までお読みいただき、ありがとうございました。